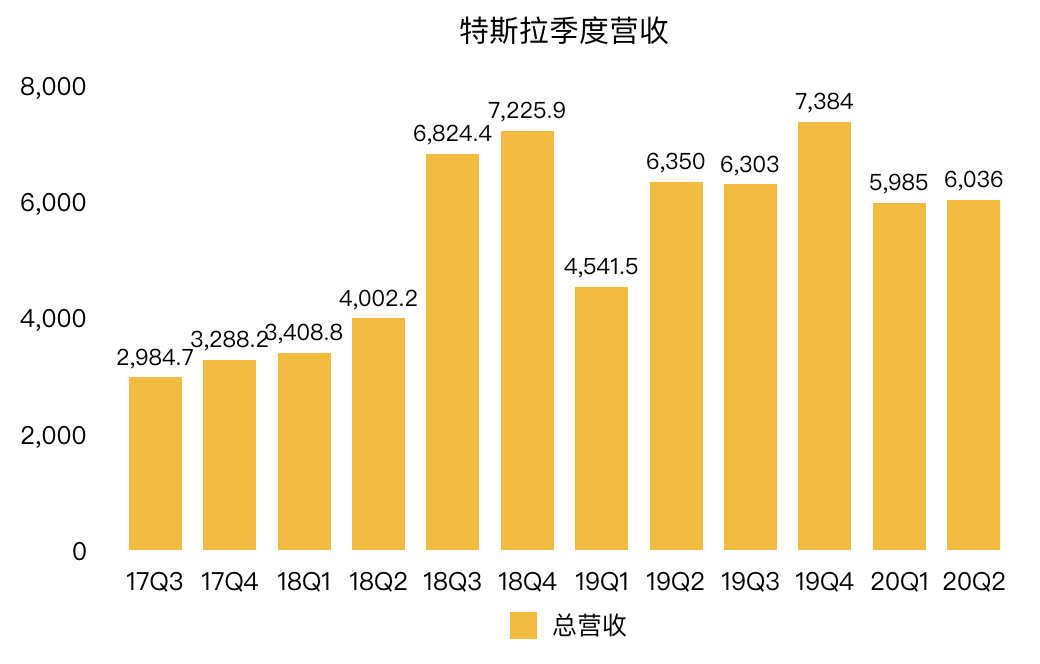

4月29日盘后,特斯拉$(TSLA)$披露了2020年第2季度业绩,营收盈利大幅超过预期,特斯拉盘后涨4.06%,股价涨至1657美元。年初至今特斯拉股价涨幅达280%

财报显示,特斯拉二季度营收60.4亿美元,较去年同期的63.50亿美元下滑4.9%,但高于市场预期的54亿美元。GAAP下的净利润1.04亿美元,首次连续四个季度录得GAAP盈利。

当季的GAAP项下每股盈利EPS为0.50美元,去年同期为每股亏损2.31美元,高于市场预期的亏损0.11美元。非GAAP项下经调整后每股盈利2.18美元,大幅高于市场预期的每股盈利3美分。

具体来看

疫情之下特斯拉营收同比微降

特斯拉二季度营收60.4亿美元,较去年同期的63.50亿美元下滑4.9%,高于市场预期的54亿美元。

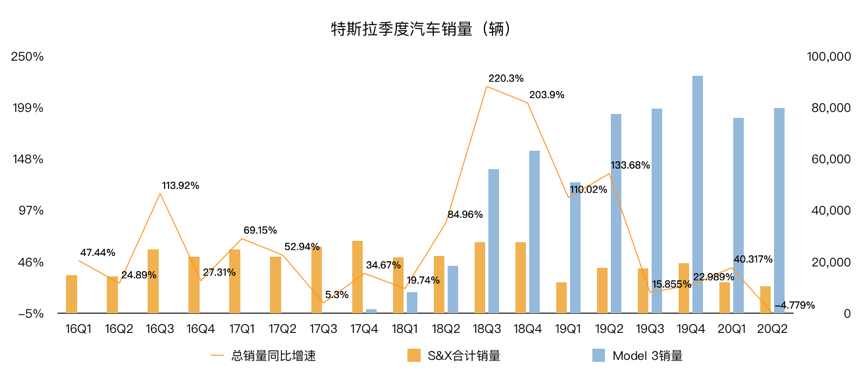

虽然2季度的营收超预期了,不过说真的这个数字并不令人感觉意外。其实营收超预期早就price-in了,根据市场已知数据,7月2日,特斯拉公布了2季度交付数据,该数据大幅也好于预期。此前分析师的普遍预测是:特斯拉将在2季度交付8.3万辆汽车,主要原因是疫情之下美国创纪录的低失业率和包括许多其他地区的金融危机。然而,在截至6月30日的三个月中,该公司发布了超过9万辆交付报告。

从交付数据来看,即使在欧美疫情严重的2季度,特斯拉销量仍逆势大增,Model3、Model Y实仍然现了同比以及环比的增长。由于特斯拉的汽车销售占据总营收的85.7%,汽车销量大增基本上跟营收大增是划等号的。

说真的,特斯拉这次的财报还是低于老虎证券投研团队之前的预期了,在销量大超预期的情况下,汽车销售收入居然出现了同比下滑4%,深究背后的原因是销量下滑的同时,特斯拉的ASP( average selling price单位售价)下滑,这主要是因为特斯拉前段时间频繁降价导致的,特斯拉为了享有中国新能源车补贴,主动下调中国产特斯拉Model 3价格之后,又2度下调特斯拉售价。5月底,该公司将Model S和X的价格分别下调了5000美元和2000美元,之后在不久的7月13日,为在疫情大流行期间保持良好的销售势头,特斯拉将其Model Y车型降价3000美元(该款车上市仅四个月)。

而特斯拉在2季度之所以能实现超预期的营收主要是因为监管信誉积分(regulatory credits)和自动驾驶Full Self Driving (FSD)部分的递延收入大增。

2季度来自监管信誉积分(regulatory credits)的收入高达4.28亿美元,与去年同期的1.112亿美元相比增加了2倍。监管信誉积分顾名思义是卖碳排放额度给对手车企,特斯拉通过向其他制造商出售零排放车辆(ZEV)信用额和温室气体排放(GHG)信用额来获得收入。这些制造商使用购买的信用额来达到市场的规定,取代自己制造电气化或节能车辆。一季度时特斯拉就靠这一项目实现了连续三个GAAP季度盈利,扭转了一年前的亏损状态。素来以“毒舌”著称的金融博客Zerohedge嘲讽称这是一种纯粹的会计手段,意在提高利润并被纳入标普大盘指数。

此外Full Self Driving (FSD)部分的递延收入大增4800万,特斯拉的CFO Zachary Kirkhorn在2020年Q1业绩说明会议上,公开了软件“递延收入”的概念,并对FSD收入的财务确认规则进行了详细介绍:

1)当消费者选择激活FSD套件后,特斯拉会获得6000美元(现已上涨至8000美元)的现金,公司会将其中一半确认为当期收入,另一半则记为递延收入。

2)后续收入的确认规则为,当特斯拉在FSD中新增加一项功能,就可将递延收入余额部分转换为当期收入。举例而言,2019年Q3,公司在FSD中添加了新功能Smart Summon(智能召唤),因此在当季度确认了3000万美元的递延收入。而2季度新增了红绿灯的功能,递延收入因此确认了4800万。

其实监管信誉积分(regulatory credits)和自动驾驶Full Self Driving (FSD)部分的递延收入增加更像是一种会计手段,一种资本运作,。

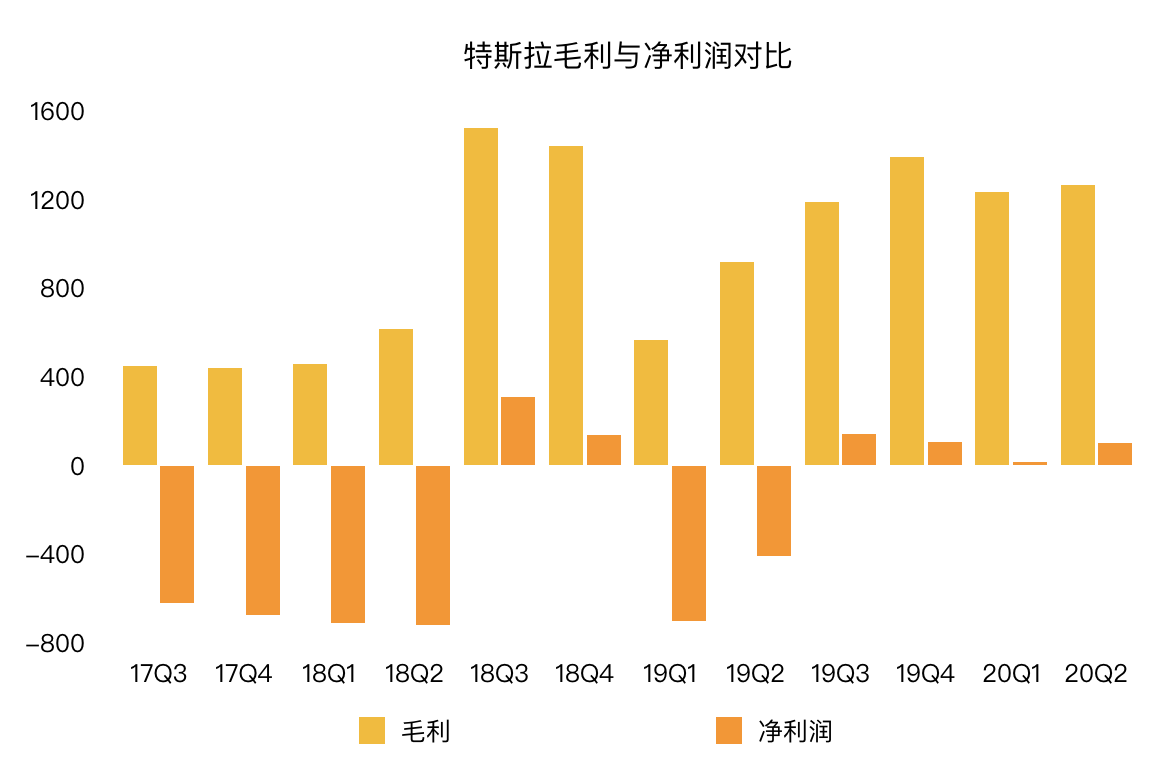

再来看看净利润

GAAP下的净利润1.04亿美元,首次连续四个季度录得GAAP盈利。

其实净利润超预期同样不令人意外,由于疫情导致的关闭工厂以及员工降薪减少特斯拉的运营支出。

2020年第一季度,特斯拉的运营支出为9.51亿美元,在2019年第四季度由于上海工厂建造,运营支出为10.32亿美元。由于2020年第二季度,特斯拉在美国的大部分业务几乎有一半时间是关闭的,特斯拉运营2季度运营支出仅为9.4亿。

再加上,4月初特斯拉曾对美国员工降薪,副总裁级别以上高管降薪30%,总监以上的管理人员减薪20%,其他员工减薪10%。管理费用减少料将进一步缩窄运营支出。

从这个角度,2季度特斯拉实现盈利基本上符合预期。

马斯克画了个大饼

单从2季报数字来看,虽然超出了分析师预期,不过只能算是一般。而之所以特斯拉在盘后股价大涨,主要还是因为马斯克在电话会议画了大饼。

1交付大增

特斯拉表示,维持2020年交付50万辆电动汽车的目标不变,根据目前的交付量,如果要完成50万辆的交付目标,代表第3,4季度平均每个季度交付16万辆车,这意味着下半年特斯拉的产能和上半年相比,几乎要翻倍才能实现目标。

2电池技术发展,

电池技术的发展主要体现在2个方面,一方面是体现在电动车的寿命方面,马斯克承认,虽然汽车的设计为100万英里,但电池组的寿命目前却未能达到这一目标。今年6月有消息称特斯拉它准备开发一种可以持续100万英里的电池(目前电池可以使用8年左右,或者说10万英里)。

另一方面体现在电池成本下降,特斯拉在财报后的电话会议中表示在产能问题上特斯拉增长的主要瓶颈将是电池及其成本。从原材料采矿到冶炼到正负极材料到电芯,整条产业链任何环节出现问题,都会产生影响。公司将加强与松下宁德时代就电池方面的合作,今年5月份宁德时代在业绩会上表示今年下半年将为特斯拉供货。电池成本高昂是电动车成本居高不下的主要原因,随着电池成本的下降,每辆电动车的整车成本有望下降,

3成本进一步降低

目前上海临港工厂生产Model 3的单位成本较美国工厂的生产成本降低了65%,而在电话会议上,特斯拉CEO马斯克称,致力于在特斯拉上海工厂实现转向零部件供应本土化并已经带来成效,预计2020年年底时会实现80%的零部件本土化。相信特斯拉加大零部件本土化之后将进一步降低整车成本。

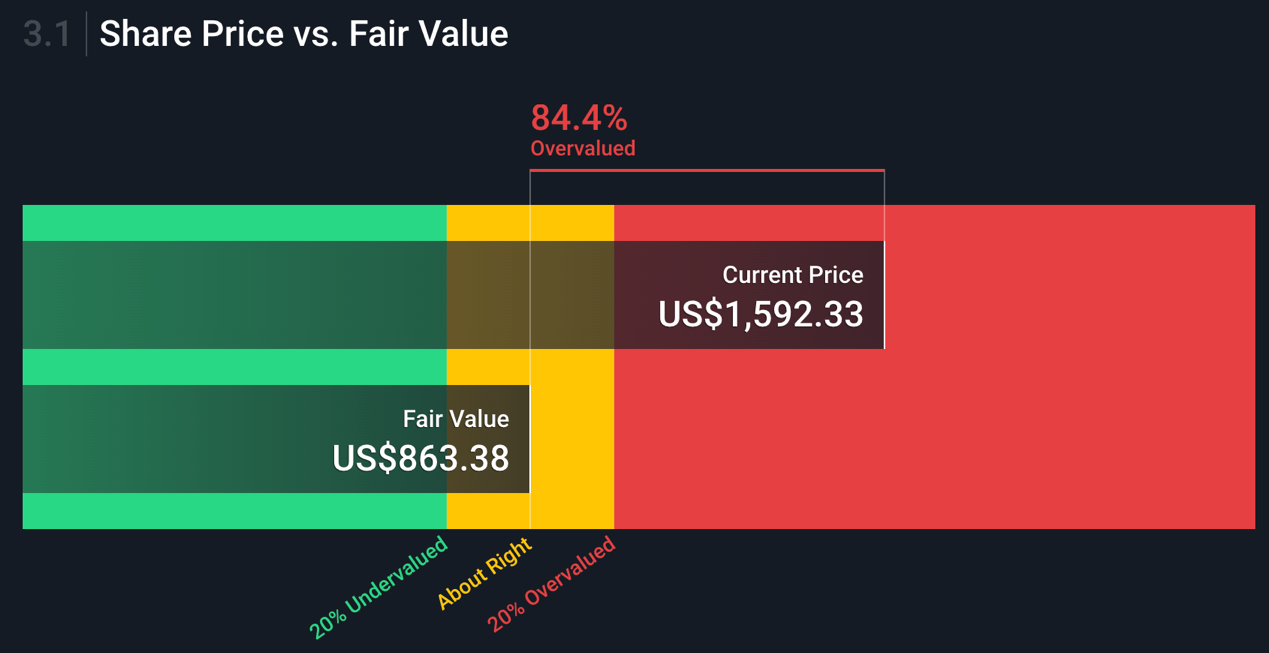

市场进入非理性

以目前的股价来说,特斯拉高估了84%以上,以目前的交付量以及财报状况,特斯拉的股价上涨脱离了基本面。老虎证券投研团队认为,之所以造成之一现象,主要与特斯拉散户化,空头爆仓和纳入标普500的预期有关

特斯拉散户化

最近有一个比较明显的现象,就是美股越来越像A股,近期更是受到消息面的影响暴涨暴跌,在其背后的影响因素其实是美股散户化,如果我们回顾一下美股券商的财报,会发现这些券商Q1的注册、入金人数均创下历史新高。相较于机构用户,散户更加非理性,而散户持仓多的标的更容易暴涨暴跌。不禁让人质疑特斯拉的暴涨究竟是投资者坚信特斯拉的公司价值所做出的理性决策,还是大量“热钱”涌入美股市场以后引发的疯狂投机行为?

空头爆仓

除了散户之外,空头也仍未放弃特斯拉,在连日高涨的股价面前,已经蒙受巨额损失的特斯拉空头们也还未放弃,甚至还更加坚定了选择做空的意向。7月9日金融分析机构S3 Partners发布的数据显示,特斯拉的做空头寸增至199.5亿美元,有望成为有史以来第一只空仓头寸突破200亿美元的股票,仍旧是华尔街空头们的最爱。(一般空头占比极高的股票容易造成扎空的情况,当股票上涨时,空头急于买入股票平仓,将进一步拉高股价。)

特斯拉纳入标普500的预期

支撑特斯拉上涨的原因还有一点就是纳入标普500的预期,追踪标普500指数的基金至少有4.4万亿美元,如果被纳入标普500指数,被动资金也将有购买特斯拉的需求。Virtu Financial的指数和ETF研究负责人Ivan Cajic估计,指数基金经理将需要持有大约2500万股特斯拉股票。

总结,Q2的财报虽然超出分析师预期,不过在其超预期背后难掩资本运作,而现在的股价已经远远超出了理性范围,特斯拉到底是风口还是泡沫?或许只有时间能证明。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易更近的美股港股英股社区”,有温度的股票交流社区。